「投資はしているけれど、不動産クラウドファンディングって聞いたことはあるけどよく分からない…」そんな方に向けて、この記事では今注目されている「不動産クラウドファンディング」と、多くの人が利用している「NISA(少額投資非課税制度)」を徹底比較していきます。

投資経験者ならではの視点で、不動産クラウドファンディングがどのような投資対象なのか、NISAとの違いや共通点、どんな人におすすめなのかを分かりやすく解説します。

1. 不動産クラウドファンディングとは

1-1. 仕組みの基本

不動産クラウドファンディングとは、多数の投資家から少額ずつ資金を集めて不動産事業に投資する仕組みです。投資家はインターネットを通じて簡単に参加でき、数万円からの少額投資が可能なのが特徴です。

通常は、

– 不動産の開発や運用を行う事業者

– 投資家から資金を集めるプラットフォーム

が連携して、プロジェクトごとに募集が行われます。

1-2. 利益の仕組み

投資家は、不動産の運用益や売却益の一部を「分配金」として受け取ることができます。一般的に、年利3〜8%程度のリターンが目安とされており、定期的な収入を得たい人にも人気です。

1-3. 元本保証はある?

元本保証はありません。ただし、優先劣後システムなどリスクを軽減する工夫は各社で導入されています。

不動産クラウドファンディングは、投資家が少額から不動産に投資できる仕組みで、多くの場合「優先劣後システム」が活用されています。この仕組みは、投資家のリスクを抑え、安心して投資できる環境を提供することを目的としています。以下、[…]

2. なぜ不動産クラウドファンディングは人気なのか

2-1. 少額から不動産投資が可能

不動産投資というと数百万円〜数千万円単位の資金が必要なイメージがありますが、不動産クラウドファンディングでは1万円から投資可能な案件も多数あり、投資初心者にもハードルが低いです。

2-2. 運用が手軽

物件の管理や賃貸募集といった煩雑な作業は事業者が代行してくれるため、投資家は待つだけでOK。完全な「ほったらかし投資」が可能です。

2-3. 分散投資がしやすい

少額投資が可能なため、複数のプロジェクトに分散投資し、リスクを低減することができます。

2-4. ミドルリスク・ミドルリターン

株式よりは安定しており、預金よりは高い利回りを期待できる「ミドルリスク・ミドルリターン」の資産運用が魅力とされています。

2-5. デジタル時代の新しい投資スタイル

スマホ1台で完結できる投資手段として、若年層や共働き世代にも広く支持されています。これまで金融機関の窓口や営業担当を通じてしか行えなかった不動産投資が、よりフラットに、オープンになってきた点も注目されています。

2-6. 市場規模と成長性

日本国内の不動産クラウドファンディング市場は年々拡大傾向にあります。2020年以降はコロナ禍における非対面投資需要の高まり、またNISA制度見直しなども追い風となり、年間募集金額は数百億円規模へと成長中。

加えて、金融庁や不動産特定共同事業法の緩和など、制度的な後押しも見られています。

今後は、上場企業や地域金融機関との連携など、プレイヤーの裾野も広がっていくと予想されます。

3. 不動産クラウドファンディングとNISAの比較

3-1. NISAとは?

NISA(少額投資非課税制度)は、投資によって得られる「売却益」や「配当金」にかかる税金(通常約20%)を非課税にできる国の制度です。

資産形成を促すために2014年にスタートし、2024年からは「新NISA」制度へと刷新されました。

新NISAでは、「つみたて投資枠」と「成長投資枠」の2階建て構造が採用され、年間最大360万円(非課税保有限度額は1,800万円)までの投資に対して非課税のメリットを受けられます。

長期・積立・分散投資を目的とした枠で、対象商品は金融庁が選定した低コストの投資信託が中心。初心者向けでもあり、長期的な資産形成に最適です。成長投資枠(年間240万円)

個別株やETF、上場REITなどが対象で、比較的リスク・リターンが高めの投資も可能です。中・上級者に人気のある枠といえます。

また、旧NISAは非課税期間が5年または20年と限られていましたが、新NISAでは「無期限」で非課税運用ができるようになった点も大きな魅力です。

3-2. 比較表:不動産クラファン v.s, NISA

| 比較項目 | 不動産クラウドファンディング | NISA(新NISA) |

|---|---|---|

| 投資対象 | 不動産(運用型/開発型) | 株式・投資信託・ETFなど |

| 投資金額 | 1万円前後から可能 | 年間最大360万円(非課税枠) |

| 手間 | 基本は放置でOK | 銘柄選定・積立設定が必要な場合も |

| リターン | 年利3〜8%が目安 | 銘柄により変動(3〜10%以上も) |

| 税制優遇 | 基本なし(雑所得扱い) | 利益が非課税(譲渡益・配当) |

| 流動性 | 満期まで資金拘束 | 原則いつでも売却可能(市場による) |

| 元本保証 | なし | なし |

| リスク | 不動産価格の変動、事業者の倒産リスクなど | 株価や基準価額の変動リスクなど |

3-3. どちらを選ぶべき?併用もアリ!

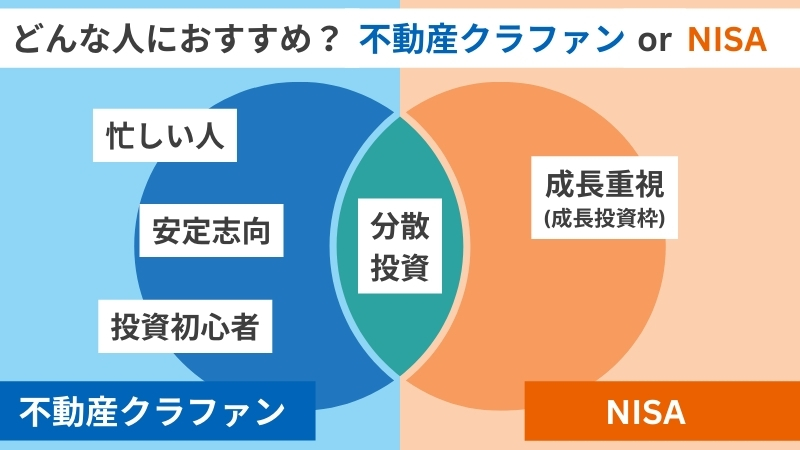

不動産クラウドファンディングとNISAは、対象や目的が異なるため「どちらが優れているか」ではなく、「自分の投資スタイルやライフプランに合っているか」で判断するのがベストです。

たとえば…

– 値上がり益や成長性を重視する人にはNISA(成長投資枠)が向いています。

– 定期的な分配金や安定収入を重視する人には不動産クラファンが合っています。

– とにかく手間をかけたくない人には、不動産クラファンの“放置型”投資は好相性。

さらに、両方を併用することで、NISAで金融商品、不動産クラファンで実物資産に近い投資というように、リスク分散と資産のバランスを取ることも可能です。

4. 不動産クラウドファンディングはこんな人におすすめ

4-1. 忙しくて投資の勉強に時間が取れない人

株や投信は勉強が必要ですが、不動産クラファンは運用をプロに任せられるため、手間なく投資できます。

4-2. NISA以外の投資先を探している人

非課税枠を使い切った後や、さらなる分散投資をしたい人にもピッタリです。

4-3. 安定した利回りを求めている人

ハイリスク・ハイリターンの株式よりも、安定した収益を求める人には不動産クラファンは理にかなっています。

4-4. 投資初心者・副業感覚で始めたい人

1万円〜の少額から始められるため、失敗リスクを抑えながら投資の第一歩を踏み出せます。

4-5. 資産運用の選択肢を増やしたい中級者以上

「NISA・iDeCoはもうやっている」という人でも、不動産クラファンはリスク分散手段として魅力的。資産運用のポートフォリオに“実物資産に近い選択肢”を加えられます。

まとめ

不動産クラウドファンディングとNISAは、どちらも魅力的な投資手段ですが、性質は大きく異なります。

– NISA:成長性ある金融商品に長期で投資したい人向け

目的やライフスタイルに合わせて使い分けることで、投資の幅が広がります。

これまでNISAしか使っていなかった方も、不動産クラウドファンディングを活用することで、よりバランスの取れた資産形成が可能になるかもしれません。