融資型クラウドファンディング(ソーシャルレンディング)は、「お金を融資して利息で稼ぎたい投資家」と「お金を借りたい企業や人」とをネットを介して結び付けてくれる金融サービスです。

2008年にスタートした比較的新しいサービスなのですが市場は年々拡大しており、この記事をご覧の方の中にも、融資型クラウドファンディング(ソーシャルレンディング)に関心を持っている方が多くおられることでしょう。

本記事ではこれからソーシャルレンディングをはじめる方向けに当編集部からおすすめのサービス6選をご紹介していきます。

ぜひともご自身にマッチしたサービスを探すうえで参考にしてみてください!

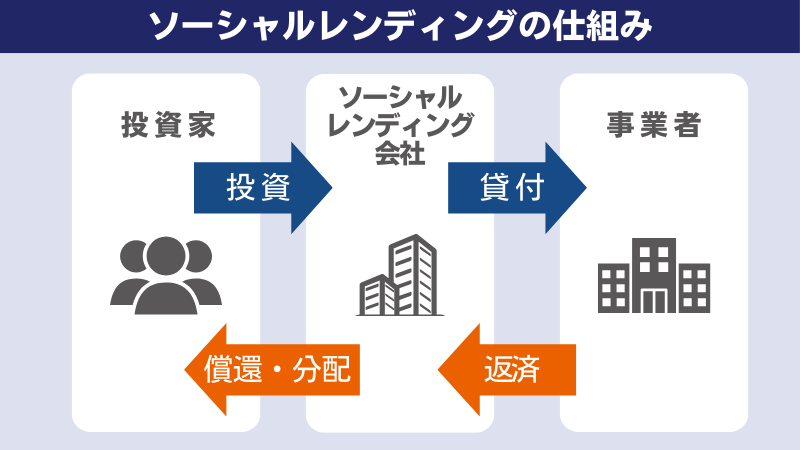

ソーシャルレンディング(融資型クラウドファンディング)の仕組み

サービス事業者はインターネットを活用し、出資者から小口の資金を集め、その資金を原資として、企業に貸付を行います。そのため、融資型クラウドファンディング(ソーシャルレンディング)は、貸付型クラウドファンディングと呼ばれることもあります。

ソーシャルレンディングでは一般的な融資と同様に、お金を借りた企業は当然事業者(ソーシャルレンディング会社)に返済をしなければなりません。返済時にあらかじめ決められていた利率に基づいた利息を上乗せして返済を行います。

この上乗せされた利息を出資者と事業者が分け合うことで、出資者は資産を増やすことができ、事業者は利益を得ることができるのです。

ソーシャルレンディングのメリット

- 少額から投資が可能

- 運用に手間がかからない

- 高めの利回りを期待できる

①少額から投資が可能

多額の資金を求めらる企業への融資は、これまで個人投資家にはなかなか踏み込めない領域でした。

多額の資金を求めらる企業への融資は、これまで個人投資家にはなかなか踏み込めない領域でした。

しかし、ソーシャルレンディングの登場により、不特定多数の投資家が資金を持ち寄ることで、個人投資家でも少額から気軽に企業に融資できるようになりました。

具体的には最低投資金額が1万円程度に設定されているサービスも多く、比較的少ない資金でも始めることができます。

また、なかには1円から投資できるソーシャルレンディングの運営会社もあります。

②運用に手間がかからない

運用の手間が少ないこともソーシャルレンディングの魅力です。

運用の手間が少ないこともソーシャルレンディングの魅力です。

株式投資や為替などの一般的な投資では対象の価格に変動が起こるため、利益を出すには値動きを確認して適切なタイミングで売る必要があります。

しかし、ソーシャルレンディングでは投資対象に価格変動が起こることはありません。

申し込みや入金はオンラインで完結できるため、一度投資をしてしまえば、あとは運用期間が終了するのを待つだけです。

放っておいても自動的に分配金が入ってきます。

忙しくて時間が取りづらいビジネスマンや主婦の方、投資経験の少ない初心者の方に向いている投資手法と言えるでしょう。

③高めの利回りを期待できる

ソーシャルレンディングは、他の金融商品と比較して高い利回りが期待できることが魅力です。

ソーシャルレンディングは、他の金融商品と比較して高い利回りが期待できることが魅力です。

ファンドによって異なりますが、一般的には想定年利3%~7%程度が相場となっています。銀行の定期預金金利が依然として低水準である中、効率的な資産運用の選択肢として注目されています。

ただし、利回りが高いファンドほどリスクが高まる可能性もあります。融資先の返済負担が大きくなることで、利息の支払いが遅れるリスクがあるため、注意が必要です。

投資を始める際は、しっかりとリスクを理解した上で投資先を選択することや、複数のファンドに分散投資することで、リスクを抑える工夫をするのが大切です。

ソーシャルレンディングのデメリット

- 元本の返済が保証されているわけではない

- 中途解約ができず、投資資金の拘束期間が長いファンドもある

- 想定されている以上の利回りが出ることはない

①元本の返済が保証されているわけではない

ソーシャルレンディングでは、運用終了後に投資元本がそのまま返済される仕組みになっていますが、信託保全は義務付けられていないため、100%返ってくると保証されているわけではありません。

ソーシャルレンディングでは、運用終了後に投資元本がそのまま返済される仕組みになっていますが、信託保全は義務付けられていないため、100%返ってくると保証されているわけではありません。

例えば貸付先の事業が芳しくなかったり、万が一、貸付先の企業が倒産してしまった場合、元本が予定通りに返済されない「貸し倒れ」が発生する可能性もあります。

②中途解約ができず、投資資金の拘束期間が長いファンドもある

一般的には一度入金をして運用が開始されると、投資した資金を引き出すことができなくなります。

一般的には一度入金をして運用が開始されると、投資した資金を引き出すことができなくなります。

半年などの短期間のファンドもありますが、数年単位のファンドもあるため、いざという時使えないと困るようなお金をつぎ込んでしまわないように注意が必要です。

③想定されている以上の利回りが出ることはない

ソーシャルレンディングは、元本を損なうリスク自体は低減されていますが、最初に示されている想定利回り以上の利益を得ることは基本的にありません。

ソーシャルレンディングは、元本を損なうリスク自体は低減されていますが、最初に示されている想定利回り以上の利益を得ることは基本的にありません。

また、数か月から数年単位の長期的な運用が基本であるため、株式投資やFXと比較すると、短期間で大きく稼ぐことは難しくなります。

ソーシャルレンディングはこんな方にオススメ

- コツコツと稼いでいきたい

- 数カ月単位で収益を実感したい

- あまり投資後の手間はかけたくない

- 少額で投資をはじめたい

- ネットやスマホから手軽に投資したい

ソーシャルレンディングのオススメ6選

おすすめ一覧

ソーシャルレンディングおすすめサービスはこちらになります。

- AGクラウドファンディング

- Alterna Bank(オルタナ バンク)

- ヤマワケ

- Crowd Bank(クラウド バンク)

- Bankers

- COOL

AGクラウドファンディング

★運営元が上場企業の関連会社(アイフル株式会社)

★不動産担保付きの外部案件がある

★最低1円から1円単位で投資が行える

AGクラウドファンディングは、「アイフル株式会社」のグループ企業が運営するソーシャルレンディングサービスです。

ファンドは、アイフルへ貸付を行う「アイフルファンド」と、アイフルグループ外の企業へ貸付を行う「不動産担保ファンド」の2種類があります。

前者は親会社であり上場企業でもある「アイフル」への融資であり、リスクは非常に低く、後者は貸付先事業者に不動産担保を設定することを条件として貸付を行っているため、両者ともに貸し倒れや延滞のリスクが低いです。

または投資は1円から可能で、募集中の案件であれば、同じ案件に何度でも申し込むことができます。

| 運営元情報 | |

|---|---|

| 運営企業 | AGクラウドファンディング株式会社 |

| 資本金 | 75,000,000円 |

| 会社設立 | 2020年8月27日 |

| 本社 | 東京都港区芝二丁目31番19号 バンザイビル8F |

| 上場 | 親会社(アイフル株式会社)上場プライム |

平均運用期間 :13か月

平均想定利回り:3.8%

累計募集金額 :184億4530万円

累計案件数 :131件

償還実績数 :78件

元本割れ :0件

プレゼント情報

AGクラウドファンディングでは無料の会員登録で「1000円分」のV-プリカギフトのプレゼントを実施しています!

このお得な機会に公式サイトにて会員登録と案件のチェックをどうぞ!

Alterna Bank(オルタナ バンク)

★毎月分配×保証付き×担保付き、国内外分散運用型パッケージなど、様々な種類のファンドを組成している

★運用期間が数か月のファンドが多い

★4~12%という高利回りファンドが多い

Alterna Bank(オルタナバンク)は「SAMURAI証券株式会社」が運営するソーシャルレンディングサービスです。

AlternBankには、保証や不動産担保の付いた案件もあります。そのような案件を積極的に選ぶことで、リスクを抑えることができるでしょう。

貸付先の企業は厳格に審査をされているため、遅延や貸し倒れのリスクも軽減されています。安全性を重視したい方にもおすすめです。

またファンドの種類も豊富で、運用期間においても半年という短期運用ファンドがあります。

短期間で運用が終了するため、急な資金需要が発生しても柔軟に対応できるのが短期運用ファンドのメリットです。

そのため、ソーシャルレンディングを利用する投資家の中には、短期投資を好む方が多いようです。

さらに提供ファンドは目標利回りが7%前後のものが多く、12%と高めに設定されているものも少なくありません。

リスクもそれだけ高くなりますが、利回り重視で投資先を選びたい人には魅力的な選択肢になるでしょう。

| 運営元情報 | |

|---|---|

| 運営企業 | SAMURAI証券株式会社 |

| 資本金 | 99,000,000円 |

| 会社設立 | 2002年2月 |

| 本社 | 東京都港区赤坂2丁目17番46号グローヴ4階 |

| 上場 | 未上場 |

平均運用期間 :13か月

平均想定利回り:6.3%

累計募集金額 :536億9608万円

累計案件数 :518件

償還実績数 :362件

元本割れ :0件

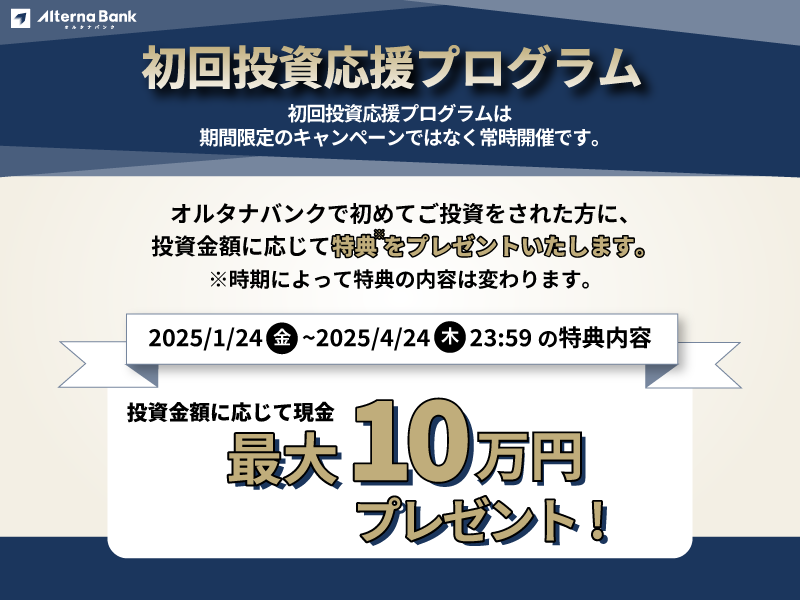

キャンペーン情報

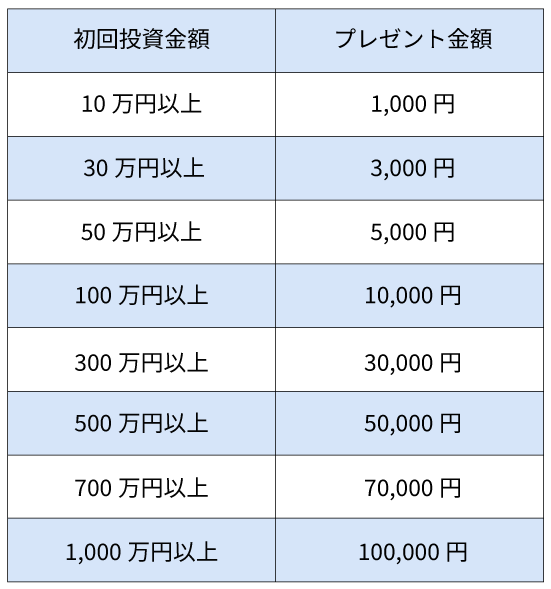

Alterna Bankでは投資金額に応じて最大現金10万円がもらえるキャンペーンを実施しています!

▼▼プレゼント金額の詳細はこちら▼▼

詳しくは公式ページをチェックして、

このお得な機会にAleterna Bankで投資をスタートしてみるのもいいですね!

OwnersBook(オーナーズブック)

★上場企業の子会社が運営している

★株主になれば優先して投資ができる

★不動産取引のプロ集団が案件を目利きしている

OwnersBookは、上場企業の子会社が運営する信頼性の高いソーシャルレンディングサービスです。

株主は投資機会を優先的に得られ、不動産取引のプロによる厳選された案件に投資できます。

安定性と専門性を兼ね備えたプラットフォームとして注目されています。

また、OwnersBookはソーシャルレンディングと同じ仕組みの「貸付型」と、投資家から集めた資金を特別目的会社(SPC)へ出資し、賃料収入や不動産の売却益を受け取る仕組みの「エクイティ型」の2種類のファンドを組成しています。

| 運営元情報 | |

|---|---|

| 運営企業 | ロードスターインベストメンツ株式会社 |

| 資本金 | 50,000,000円(2025年3末時点) |

| 会社設立 | 2019年8月30日 |

| 本社 | 東京都中央区銀座1丁目9−13 プライム銀座柳通りビル 7階 |

| 上場 | 未上場 |

平均運用期間 :21.5か月

平均予定利回り:11.3%

累計募集金額 :597億5172万円

累計案件数 :357件

償還実績数 :316件

元本割れ :0件

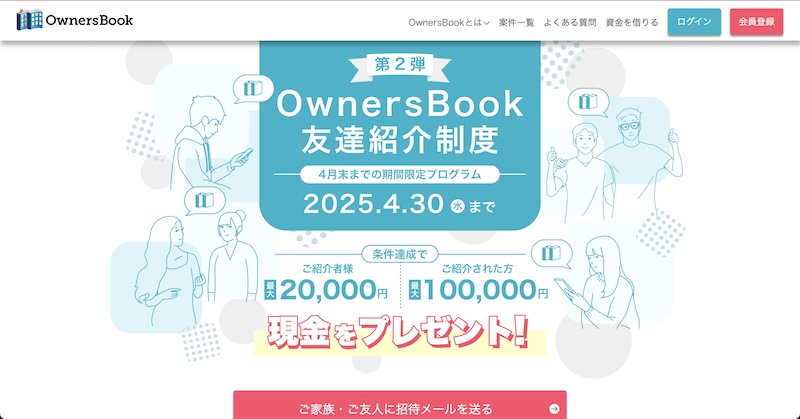

キャンペーン情報

OwnersBookでは友人紹介キャンペーン利用をし、新規会員登録&投資完了で投資額に応じた現金がもらえるキャンペーンを実施しています!

Crowd Bank(クラウド バンク)

★平均利回りが6%近い、全体的に利回り水準が高い

★テーマ別の投資が可能で、複数のテーマを組み合わせた運用も可能

★海外事業にも投資可能

Crowd Bankは、「日本クラウド証券株式会社」が運営するソーシャルレンディングサービスです。

クラウドバンクの平均利回りはに5.82%とされています。ソーシャルレンディングサービスは平均的なりは3~7%なので、全体的な利回り水準が高いと言えるでしょう。

利回りの実績値を重視したい人におすすめのサービスです。

またクラウドバンクは、興味や関心があるテーマ別に投資することも可能です。

不動産担保型ローンファンドや再生可能エネルギー発電ファンドなど、複数のテーマを組み合わせて運用することもできます。

そして海外事業への融資案件もあり、米国案件の運用は米ドル建てで行われます。

| 運営元情報 | |

|---|---|

| 運営企業 | 日本クラウド証券株式会社 |

| 資本金 | 100,000,000円 |

| 会社設立 | 2013年4月 |

| 本社 | 東京都渋谷区恵比寿1丁目18番14号 恵比寿ファーストスクエア9F |

| 上場 | 未上場 |

平均運用期間 :13か月

平均想定利回り:5.8%

累計応募金額 :3094億4729万2137円

償還済金額 :2721億6228万2117円

償還実績数 :6,756件

元本割れ :0件

キャンペーン情報

Crowd Bankでは新規口座登録~投資までの5つの過程で楽天ポイントがもらえるキャンペーンを実施しています。

このお得な機会に公式サイトにて会員登録と案件のチェックをどうぞ!

Funds(ファンズ)

★最少1円から投資可能

★融資先事業者の信用度が非常に高い(上場企業が多い)

★Funds優待がある

「ファンズ株式会社」が運営する、投資家がファンド組成企業を介して企業に対して出資を行う貸付投資サービスです。

最少1円から投資可能で、『公認会計士や弁護士で構成される審査部門が企業審査やファンド審査を行っており、財務状況を開示している』という点で透明性が高い上場企業を中心とした信用度の高い事業者に融資できるソーシャルレンディングサービスとなっています。

投資家には飲食代1,000円以上で10%オフ券や、スキー場シーズン券やリフト券の割引などのFunds優待が提供され、リターン以外のメリットも得られます。

| 運営元情報 | |

|---|---|

| 運営企業 | ファンズ株式会社 |

| 資本金 | 1憶円 |

| 会社設立 | 2016年11月 |

| 本社 | 東京都渋谷区恵比寿西1-10-11 フジワラビルディング5階 |

| 上場 | 未上場 |

平均運用期間 :14か月

平均想定利回り:2.23%

累計運用総額 :876億4910万円

償還実績数 :382件

元本割れ :0件

キャンペーン情報

Fundsでは新規口座登録で現金1,500円がもらえるキャンペーンキャンペーンを実施しています。

このお得な機会に公式サイトにて会員登録と案件のチェックをどうぞ!

COOL (クール)

★運営元が上場企業の関連会社(株式会社ZUU)

★融資先も上場企業や上場企業グループ会社が中心

★ファンド選定時にクレジットコミッティ(第三者委員会)で融資先のリスクを評価

COOLは、「株式会社ZUU」という上場企業関連会社が運営するソーシャルレンディングサービスです。

提供ファンドは上場企業や上場企業のグループ会社が中心で、1口1万円からの投資が可能です。

当初は在日外国人が運営する企業に特化して融資を行なっていましたが、最近では民泊や不動産事業を中心に融資をしています。

なお、運用期間は3~12カ月、平均9か月と比較的短期間で運用できるファンドを多く取り扱っています。

運営元の「株式会社COOL」は、金融や法律に精通する専門家が集まる上場企業「株式会社ZUU」のグループ会社です。

さらに、第三者委員会であるクレジットコミュニティによる審査も実施されており、金融や法律の専門家による確認は、元本割れや早期償還、延滞発生のリスクを低減させていると言えるでしょう。

| 運営元情報 | |

|---|---|

| 運営企業 | 株式会社COOL |

| 資本金 | 221,000,000円 |

| 会社設立 | 2007年12月11日 |

| 本社 | 東京都世田谷区太子堂2-8-7太子堂ハイランドビル2階 |

| 上場 | 親会社(株式会社ZUU)東証マザーズ上場企業 |

平均運用期間 :9.1か月

平均想定利回り:4.6%

累計募集金額 :23億7271万円

累計案件数 :54件

償還実績数 :45件

元本割れ :0件

キャンペーン情報

残念ながら現在COOLではキャンペーンを実施していませんが、更新され次第こちらの記事にて展開します。

融資型クラウドファンディング(ソーシャルレンディング)では、各サービス事業者で様々なキャンペーンを実施しています。ギフト券や独自ポイントなどがもらえるため、新規登録するならキャンペーン期間中に行いたいという人も多いでしょう。[…]

そんなCOOLの公式サイトは以下です!ぜひ会員登録や案件チェックしてみてください。

ソーシャルレンディングのリスク

ここまで当運営局おすすめのソーシャルレンディングサービスを紹介してきました。

しかし、ソーシャルレンディングへ投資を行う際には、利益性のみならず、そのリスクについても十分に理解しておくことが必要です。下記にて、ソーシャルレンディングにおける主要リスクである7つと、どのように対策を行えばいいのかまとめてみました。ぜひソーシャルレンディング初心者の方含め、参考にしてみてください。

貸し倒れリスク

借り手が返済不能になり、元本や利息が回収できなくなる可能性のことを言います。特に、高利回りの案件ほどリスクが高い傾向があります。

貸し倒れが発生すると、担保の処分や保証会社の対応が行われることもありますが、回収率は案件ごとに異なり、必ずしも全額回収できるとは限りません。

そのため、投資家は単に利回りの高さだけでなく、貸付先の信用力や担保の有無なども慎重に考慮する必要があります。

★事業者の貸付先の審査基準を確認する

★分散投資を行い、1つの案件に資金を集中させない

★担保や保証の有無を確認し、安全性の高い案件を選ぶ

事業者リスク

ソーシャルレンディングを運営する事業者の経営状況や管理体制に問題がある場合、投資家の資金が危険にさらされる可能性があります。事業者の財務状態が悪化すると、適切な貸付管理が行われなくなり、最悪の場合、倒産により投資資金が失われるリスクもあります。また、一部の事業者では不適切な運営や不正行為が発覚するケースもあり、行政処分や業務停止命令が出されることがあります。

★金融局の登録を済ませた事業者を選ぶ

★事業者の財務状況や運営実績をチェックする

★事業者の評判や口コミを調べる

流動性リスク

ソーシャルレンディングでは、一度投資を行うと、満期まで資金を引き出すことができないのが一般的です。また、株式市場のように自由に売買できる仕組みがないため、流動性が低いという特徴があります。

突発的な資金ニーズが発生した場合でも途中解約ができなかったり、投資した資金をすぐに現金化することが難しかったりするため、資金がロックされてしまう可能性があると言えます。

★余裕資金を流動性の高い資産と分散投資

★できるだけ短期の案件を選択

金利・経済環境リスク

金利変動や景気の悪化が借り手の返済能力に影響を与える可能性があります。特に金利が上昇すると、借入コストが増加し、資金繰りが悪化する企業が増えるため、貸倒れリスクが高まります。景気の低迷や市場の不透明感が高まると、事業計画が変更される可能性があり、返済計画に影響を及ぼすことがあります。

★経済動向を注視し、リスクが高まりそうな時期は投資を抑える

★低リスクの案件(担保付き・優良企業向け)を選ぶ

カントリーリスク(海外案件の場合)

海外の案件では、現地の政治・経済の影響を受け、資金回収が困難になる可能性があります。特に新興国市場では、法制度の変更や為替リスクなど、日本国内とは異なるリスクが存在します。また、現地の事業者の経営状況や財務の透明性が低い場合、適切な情報を得ることが難しく、リスクが増大することがあります。さらに、国際紛争や経済制裁などの外的要因によっても、資金回収が不可能になるケースがあります。

★国の安定性や法制度、経済状況を慎重に分析する

★信頼できる国・地域の案件を選ぶ

★海外案件のリスクを理解し、国内案件と分散投資する

詐欺・不正リスク

一部の悪質な事業者が投資家を騙して資金を集めるケースがあります。実際には貸付が行われていない架空案件や、資金の不正流用が発生することもあり、投資家の資金が回収不能となるリスクがあります。さらに、事業者が意図的に不透明な運営を行い、投資家に正しい情報を提供しないケースもあります。こうした不正行為が発覚すると、金融庁などの規制当局による処分が下されますが、投資家の資金回収は困難になることが多いです。

★金融庁の登録業者か確認する

★透明性のある運営を行っているか調査する

★事業者の運営実績や口コミをチェックする

ソーシャルレンディングは「危険」なのか?

ではなぜそのような関連ワードで検索されることが多いのでしょうか?

「怪しい」「危ない」と言われている理由

ソーシャルレンディングがネガティブな関連ワードで検索されることが多い理由の一つは、前章の「詐欺・不正リスク」で述べたような過去に一部のソーシャルレンディング事業者が行政処分を受けたり、貸付先の返済遅延が相次いだりしたことが広く報道されたためです。これらの出来事は、特に投資初心者にとって不安要素となり、実際の投資に踏み出すハードルを高くしてしまう要因になっています。

しかし、こうした過去の事例を教訓とすることで、投資家としてのリスク管理能力を養うことができ、より安全に投資を行うための知識を身につける機会にもなります。過去に実際に起きた行政処分や消費者庁に寄せられた相談事例は下記にて詳しく紹介しています。参考にしてみてください。

少額投資、短期運用、高利回りが特徴である、ソーシャルレンディング(融資型クラウドファンディング)という投資がここ数年で注目を集めていますが、そのソーシャルレンディングが危ないという噂もよく耳にするのではないでしょうか?実際、過去[…]

現状と今後の展望

前述の通り、過去にはソーシャルレンディング事業者が行政処分を受け、いくつかのサービスが業務停止・終了となりました。特にmaneo、みんなのクレジット、ラッキーバンク、トラストレンディングでは、貸付先が「匿名」とされていたことが問題視されました。

当時は投資家が貸金業者と捉えられないよう貸付先情報が非公開でしたが、一部の事業者がこれを悪用し、自社グループへの貸付や不適切な資金流用を行っていました。こうした不透明な運営に対し、金融庁は虚偽表示や投資家保護上の問題がある事業者を行政処分し、登録を抹消しました。

これを受け、金融庁は貸付先情報の開示を義務化し、投資判断に影響を与える重要事項を事前に顧客へ通知するよう法改正を行いました。現在では透明性が向上し、トラブルも減少傾向にありますが、さらなる制度整備が求められており、業界内での議論が続いています。

まとめ

当メディアがオススメするソーシャルレンディングサービスについてご紹介させていただきました。

ソーシャルレンディングは、株式投資のような元本割れリスクが低く、安定して配当を得られる金融サービスです。

元本の返済が保証されていないことがデメリットとして挙げられ、過去には貸し倒れなどのトラブルも発生していました。

しかし、近年はソーシャルレンディング事業者による借り手の審査が厳格し、また担保設定などのリスク低減策が取られていることが多いため、貸し倒れの可能性は低くなっています。

手間をかけずに低リスクかつ安定した資産運用を望む方は、ぜひソーシャルレンディングへの挑戦を検討してみてください。

当サイトではそのような投資家の方たちがより知識を深め、投資型クラウドファンディングを理解した上で投資いただけるよう、様々なコンテンツをご用意しております。

ぜひとも他の記事やコンテンツもお楽しみください!

※本ページはプロモーションが含まれています

※※本コンテンツは事業者の公式サイト情報をもとに当社見解などを加えた内容となっております。正確な商品・サービスの情報は公式サイトをご確認ください。なお、本記事は情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関するご判断は、公式サイトにて個別商品・リスク等の内容をご確認いただき、ご自身にてお願いいたします。