従来の不動産投資では高い初期投資費用や管理の手間から一部の富裕層のみが参入する投資案件と言われておりましたが、少額で投資可能かつ管理も不要とされる「不動産クラウドファンディング」が投資家の間でも人気を集めています。

その証拠に不動産クラウドファンディングを運営する事業者も2025年現在では100社を超え、投資家による出資総額も5年で約40倍以上も拡大しています。

本記事ではこれから不動産クラウドファンディングをはじめる方向けに当編集部からおすすめのサービス10選をご紹介していきます。

ぜひともご自身にマッチしたサービスを探すうえで参考にしてみてください!

不動産クラウドファンディングの仕組み

不動産クラウドファンディングでは、各サービスの事業者がインターネットを通じて不特定多数の方から出資を募り、集めた資金でまずは対象の不動産物件を取得していきます。

そして、取得した物件は事業者にて賃貸や販売などの運用を行い、その際に得た家賃収入や売却益(購入時より高値で売った差額分)の一部を出資者たちに還元する仕組みとなっています。

インターネット上で少額から取り組める不動産投資として注目を集める「不動産クラウドファンディング」いまさら聞けない基本的な仕組みやメリット、実際に取り組む上で見極めなければならないポイントまで詳しく解説してまいります。不動[…]

不動産クラウドファンディングのメリット

- 少額で始められる

- 契約手続きが簡単

- 運用・管理の手間が不要

①少額で始められる

- メリット① 詳しい説明はこちら

- 従来の不動産投資は投資対象として安定感があるため、人気を集めていましたが、多額の初期費用が必要となるため、一部の富裕層のみが参入する世界でした。

しかし、不動産クラウドファンディングの場合、ひとつの不動産に対し、大人数で共同出資するため、ひとり当たりの投資額は少額から出資可能となっています。

一口当たり1~10万円からの投資も可能として、富裕層だけでなく、サラリーマンや主婦の方など幅広い層が不動産クラウドファンディングを始めています。

②契約手続きが簡単

- メリット② 詳しい説明はこちら

- 不動産クラウドファンディングは一般的な不動産投資のような対面での説明や紙や印鑑による契約は不要となっており、すべての手続きがインターネット上(オンライン)で完結します。わざわざまとまった時間を作る必要はなく、ちょっとしたスキマ時間で投資ができるのも魅力のひとつです。

③運用・管理の手間が不要

- メリット③ 詳しい説明はこちら

- 不動産投資は物件の管理や運用もオーナーが自ら行うため、専門的なノウハウや多くの手間が発生していました。

一方、不動産クラウドファンディングは商品の販売元である不動産会社がこれらの面倒な運用を引き受けてくれるため、出資者たちは資金提供したら後はお任せ!となっています。こうした「ほったらかし投資」のような性質も不動産クラウドファンディングが人気となる理由のひとつです。

不動産クラウドファンディングのデメリット

- 大きな利益にならない

- 換金性・流動性が劣る

- 税制面の優遇が少ない

①大きな利益にならない

- デメリット① 詳しい説明はこちら

- 不動産クラウドファンディングは年間の想定利回りが平均して5~10%ほどで、NISAのような投資信託商品や国債、社債などと比べても、良いリターンが期待できます。しかし、株やFX、暗号資産のように短期間で数倍に膨れ上がった!一攫千金!といったような派手な利益にはなりません。

こういった稼ぎ方を好まれる方にとっては望ましくないかもしれませんが、コツコツと運用して増やしていきたい人にはぴったりの投資商品となっています。

②換金性・流動性が劣る

- デメリット② 詳しい説明はこちら

- 不動産クラウドファンディングの多くは、運用期間中での途中解約・換金ができず、流動性が低くなっています。

一定期間、資金が拘束されるため、生活に支障が出ない余剰資金で運用することをオススメします。

③税制面の優遇が少ない

- デメリット③ 詳しい説明はこちら

- 不動産クラウドファンディングは多くのファンドが「匿名組合」で組成され、分配される配当金は「雑所得」として扱われます。

またNISAやiDecoのような税制優遇措置もないため、分配金から源泉徴収額が直接差し引かれます。

不動産クラウドファンディングを騙った詐欺に注意!

不動産クラウドファンディングは「不動産特定共同事業法」に則り、国土交通省または各都道府県によって許認可を受けた企業のみサービスを運営することが可能です。

これらの許認可を受けるために資本金の要件や経営状況、管理体制など細かい審査を受け、クリアする必要があります。

ただし、世の中にはこのような許認可なしで「不動産クラウドファンディング」と称した詐欺行為や仕組みを悪用したポンジスキームも存在しているため、充分に注意するようにしてください。

知人から紹介された、突然SNSのDMで案内が来た等、情報を受け取った際には、一度冷静になり、運営企業がちゃんと「不動産特定共同事業法」の許認可を受けているかどうか、最低限お調べすることをおすすめします。

不動産クラウドファンディングはこんな方にオススメ

- まずは低いリスクでコツコツと稼いでいきたい

- 短期間で収益を実感したい

- あまり投資後の手間はかけたくない

- 少額で投資をはじめたい

- ネットやスマホから手軽に投資したい

- 不動産投資の勉強(入口)として投資を経験したい

不動産クラウドファンディングのおすすめ10選

不動産クラウドファンディングをはじめる方向けにおすすめのサービスをご紹介します。

当記事ではサービスのコンセプトや特徴はもちろん、期待収益性、投資機会、物件特性、企業信頼基盤、リスク抑制施策など総合的に評価し、選出させていただきました。

評価基準

- 期待収益性 …投資に対してどのくらいのリターンが期待できるか

- 投資機会 …資案件をどれだけ提供しているか、ファンド規模(応募を受け入れる規模)がどのくらいか

- 物件特性 …投資対象となる不動産の安定性や想定リスクの大きさ

- 企業信頼基盤 …企業やファンドの透明性、財政基盤がどれだけ堅固なものか

- リスク抑制施策…リスクを抑える仕組みの有無とその水準がどの程度かどうか

リスクに関して記載していますが、前提として不動産クラウドファンディングの事業を行うためには国土交通省の不動産特定共同事業法という免許を取得する必要があり、厳格な審査を通過しなければなりません。

またファンド組成の際には都度申請・審査が必要であったり、必要に応じて国土交通省や各都道府県からの監督・指導もあるため、一定の信頼を置けることは間違いありません。

※当記事は2025年1月までの情報や実績をもとに評価しております。

おすすめ一覧

一定基準の中から選出された不動産クラウドファンディングの比較・おすすめするサービスは以下になります。

- 利回り不動産

- Jointo α(ジョイントアルファ)

- らくたま

- ちょこっと不動産

- LEVECHY(レベチー)

- 利回りくん

- みらファン

- COZUCHI(コズチ)

- みんなの年金

- iRD(イルド)

利回り不動産

画像引用元:利回り不動産公式サイト

★賃貸物件だけでなく、宿泊施設や再生事業など幅広い案件

★独自のポイント制度を導入し、利回り+1~2%ほどの利益還元

★月間1~2本ペースでコンスタントに案件提供

| 期待収益性 | 4.5 |

| 投資機会 | 5.0 |

| 物件特性 | 3.5 |

| 企業信頼基盤 | 4.5 |

| リスク抑制施策 | 3.5 |

| 総合 | 4.2 |

「利回り不動産」は長年培ってきた高いデベロップメント力を活かし、マンションや宿泊施設の再生・価値向上や沖縄などのリゾート開発まで幅広い案件を創出し、提供しています。

これらの事業で比較的高い予定利回りに加え、サービス独自で「ワイズコイン」という制度を設け、サイト内での利用がメインですが、実質的に出資額に対して1~2%ほど上乗せで利益を得ることも可能となっています。

優先劣後システムの劣後出資比率はだいたい10%前後と業界では平均的な水準ですが、インカム型ファンドの場合、マスターリース契約が締結されていたり、過去の償還実績も多いことから一定水準のリスクは抑制されているとみてよいでしょう。

収益性と安全性をバランス良く考えて投資したい方にはオススメです。

少額から始められるため、投資初心者でもチャレンジしやすい不動産クラウドファンディングですが、年々事業者も増えており、どのサイトで始めればいいのか迷っている方も多いのではないでしょうか。今回は「利回り不動産」について、強みや注意点、実際に[…]

| 運営元情報 | |

|---|---|

| 運営企業 | 株式会社ワイズホールディングス |

| 資本金 | 100,000,000円 |

| 会社設立 | 2014年08月 |

| 本社 | 東京都港区虎ノ門4丁目3番1号 城山トラストタワー33階 |

| 上場 | 非上場 |

ファンド種別 :既存物件ファンド/開発型ファンド

平均想定利回り:7.1%

平均募集金額 :約1億3,000万円/件

累計調達金額 :約87.3億円

累計案件数 :67件

償還実績数 :50件

元本割れ :0件

Jointo α(ジョイントアルファ)

画像引用元:Jointo α公式サイト

★エリア分散型ファンドにてリスク軽減・安定的に収益を確保

★運営元が老舗の上場企業で、非常に高い信頼性

★月1件ほどペースで大型案件を募集

| 期待収益性 | 2.5 |

| 投資機会 | 4.0 |

| 物件特性 | 5.0 |

| 企業信頼基盤 | 5.0 |

| リスク抑制施策 | 4.5 |

| 総合 | 4.0 |

Jointo α(ジョイントアルファ)は「あなぶき興産」という創業から60年以上の歴史を持つ東証スタンダード上場の企業が運営しているサービスです。

提供ファンドは、エリア分散された複数物件から組成されたバルク案件がメインで、元本や分配金の毀損リスクを最大限抑えつつ、収益蓋然性の高いファンドが人気となっています。

運営元である「あなぶき興産」は不動産開発・流通だけでなく、ホテルやテナント運営や小売事業などグループ全体で幅広く事業を展開しており、この不動産クラウドファンディング事業に依存せずとも安定した収入・財政基盤を持つことも企業への安心感や信頼性をはかる上では重要な指標といえます。

このような信頼感や安心感から、不安の多い投資デビューにはぴったりのサービスとなっています。

少額から始められるため、投資初心者でもチャレンジしやすい不動産クラウドファンディングですが、年々事業者も増えており、どのサイトで始めればいいのか迷っている方も多いのではないでしょうか。今回は「Jointo α(ジョイントアルファ)」につ[…]

| 運営元情報 | |

|---|---|

| 運営企業 | 穴吹興産株式会社 |

| 資本金 | 755,000,000円 |

| 会社設立 | 1964年05月 |

| 本社 | 香川県高松市鍛冶屋町7-12 |

| 上場 | 東証スタンダード |

ファンド種別 :賃貸物件

平均想定利回り:約3.5%

平均募集金額 :約1.95億円/件

累計調達金額 :約72.4億円

累計案件数 :37件

償還実績数 :27件

元本割れ :0件

キャンペーン情報

Jointo αでは無料の会員登録で「1000円分」のAmazonギフト券がもれなくもらえるキャンペーンを実施しています!

このお得な機会に公式サイトにて会員登録と案件のチェックをどうぞ!

らくたま

画像引用元:らくたま 公式サイト

★透明性の高いファンド設計・企業情報が魅力

★投資家保護の安全施策が盛りだくさん

★福利厚生サービスと連携した特別優待を提供

| 期待収益性 | 3.5 |

| 投資機会 | 4.0 |

| 物件特性 | 4.0 |

| 企業信頼基盤 | 3.0 |

| リスク抑制施策 | 5.0 |

| 総合 | 3.9 |

らくたまは、サービスリリース(2024年3月)から日は浅いものの、分かりやすいファンド情報や透明性の高い情報開示が投資家たちの間でも人気を集めています。

実際、マスターリース契約による賃料(配当原資)の確保や優先劣後システムの劣後比率も平均で約25%と非常に高い水準で、安定性の高さがうかがえます。

他にもまるで株主優待のように直接的な金銭以外での優待サービスも多く出しており、これらの取り組みも魅力的といわれている所以となっています。

少額から始められるため、投資初心者でもチャレンジしやすい不動産クラウドファンディングですが、年々事業者も増えており、どのサイトで始めればいいのか迷っている方も多いのではないでしょうか。今回はらくたまについて、強みや注意点、実際に[…]

| 運営元情報 | |

|---|---|

| 運営企業 | フロンティアグループ株式会社 |

| 資本金 | 100,000,000円 |

| 会社設立 | 2008年08月 |

| 本社 | 東京都千代田区外神田5-2-5 フロンティア外神田ビル |

| 上場 | 非上場 |

ファンド種別 :既存物件ファンド

平均想定利回り:6.0%

平均募集金額 :約5,000万円/件

累計調達金額 :約8.2億円

累計案件数 :16件

償還実績数 :9件

元本割れ :0件

ちょこっと不動産

画像引用元:ちょこっと不動産公式サイト

★平均40%以上の高い劣後出資比率など業界随一の安心設計

★マスターリース契約など安全性を高める施策が豊富

★約6~7か月の短期運用でお試し可能

| 期待収益性 | 2.5 |

| 投資機会 | 3.0 |

| 物件特性 | 4.5 |

| 企業信頼基盤 | 4.5 |

| リスク抑制施策 | 5.0 |

| 総合 | 3.9 |

ちょこっと不動産は投資家の安全性や安心感に寄り添った商品設計が多く、不動産クラウドファンディングへの投資愛好家からも人気が高いサービスです。

当サービスの案件は、優先劣後システムにて劣後出資比率が平均40%以上と非常に高水準で、賃料保証のマスターリース契約や売却先が決まっているEXITファンドなど運用も確定的な案件ばかりなので、よほどなことがない限り元本毀損することがないです。

運営元の株式会社良栄は、30年以上の歴史ある企業で、戸建てやアパート、マンションなどのレジデンス開発に強みを持っており、不動産クラウドファンディング事業だけに依拠していないこともサービスを展開する上で重要となるポイントです。

より安心できるサービスへお金を預けたいという方はぜひとも会員登録&要チェックです。

少額から始められるため、投資初心者でもチャレンジしやすい不動産クラウドファンディングですが、年々事業者も増えており、どのサイトで始めればいいのか迷っている方も多いのではないでしょうか。今回は「ちょこっと不動産」について、強みや注[…]

| 運営元情報 | |

|---|---|

| 運営企業 | 株式会社良栄 |

| 資本金 | 389,820,000円(資本準備金を含む) |

| 会社設立 | 1991年02月 |

| 本社 | 東京都新宿区西新宿6丁目14-1 新宿グリーンタワービル22F |

| 上場 | 非上場 |

ファンド種別 :既存物件ファンド

平均想定利回り:約4.4%

平均募集金額 :約2,400万円/件

累計調達金額 :約9.7億円

累計案件数 :38件

償還実績数 :35件

元本割れ :0件

LEVECHY(レベチー)

画像引用元:LEVECHY公式サイト

★平均8%以上の高い利回り配当

★倒産隔離や信託保全などで安全性を高める

★セミナーや物件の見学会などインタラクティブに情報取得可能

| 期待収益性 | 5.0 |

| 投資機会 | 4.0 |

| 物件特性 | 3.5 |

| 企業信頼基盤 | 3.0 |

| リスク抑制施策 | 3.5 |

| 総合 | 3.8 |

LEVECHY(レベチー)はサービス発足から1年わずかで累計調達金額が100億円を突破し、業界でも勢いのあるサービスの一角となっています。

また業界でも数少ないSPC(特別目的会社)を活用した「特例事業スキーム」で、倒産隔離や信託口座によるリスク軽減が大きな特徴となっています。

リスクを抑えつつ、高い利回りも実現しており、収益性を重視する方にはオススメのサービスとなっています。

少額から始められるため、投資初心者でもチャレンジしやすい不動産クラウドファンディングですが、年々事業者も増えており、どのサイトで始めればいいのか迷っている方も多いのではないでしょうか。今回は「LEVECHY」について、強みや注意点、実際[…]

| 運営元情報 | |

|---|---|

| 運営企業 | 株式会社LEVECHY |

| 資本金 | 100,000,000円 |

| 会社設立 | 2012年01月 |

| 本社 | 東京都港区赤坂1-11-28 JMFビル赤坂01 5F |

| 上場 | 非上場 |

ファンド種別 :既存物件ファンド

平均想定利回り:約8.1%

平均募集金額 :約6.1億万円/件

累計調達金額 :約97.7億円

累計案件数 :17件

償還実績数 :6件

元本割れ :0件

利回りくん

画像引用元:利回りくん公式サイト

★国内会員数No.1の人気サービス

★開発型から高い社会貢献性のファンド等、多様な商品を提供

★親会社が米ナスダックに上場

| 期待収益性 | 3.0 |

| 投資機会 | 4.5 |

| 物件特性 | 3.0 |

| 企業信頼基盤 | 4.5 |

| リスク抑制施策 | 3.5 |

| 総合 | 3.8 |

利回りくんは、利回り重視の開発型ファンドからインカムゲイン型で安定性の高いファンドまで多種多様な商品を扱っているサービスです。

米ナスダック市場へ上場していることやこれまでの償還実績を見ても、企業の信頼性も高いと思われるため、ある程度の安心感の中、いろんなファンドを見比べたい人にオススメとなっています。

少額から始められるため、投資初心者でもチャレンジしやすい不動産クラウドファンディングですが、年々事業者も増えており、どのサイトで始めればいいのか迷っている方も多いのではないでしょうか。今回は「利回りくん」について、強みや注意点、実際に使[…]

| 運営元情報 | |

|---|---|

| 運営企業 | 株式会社シーラ |

| 資本金 | 446,522,660円 |

| 会社設立 | 2010年09月 |

| 本社 | 東京都渋谷区広尾1-1-39 恵比寿プライムスクエア 7F |

| 上場 | 米ナスダック上場 |

ファンド種別 :既存物件ファンド、開発型ファンド

平均想定利回り:約4.3%

平均募集金額 :約1.0億万円/件

累計調達金額 :約107.7億円

累計案件数 :106件

償還実績数 :65件

元本割れ :0件

みらファン

画像引用元:みらファン公式サイト

★比較的高い収益性を保ちながら安全性も高めのサービス

★複数回の分配タイミング設けられ、償還前のリターンもあり

★愛知県を中心とした賃貸物件が主な投資対象

| 期待収益性 | 3.5 |

| 投資機会 | 3.0 |

| 物件特性 | 3.5 |

| 企業信頼基盤 | 4.5 |

| リスク抑制施策 | 3.5 |

| 総合 | 3.6 |

みらファンは愛知県を中心とした物件を投資対象として提供するサービスで、インカムゲイン型が中心の安定性が高いファンドが多いサービスです。

また優先劣後システムも採用し、劣後比率も20%と高い水準であることから投資家保護への施策としては充分です。

運用期間も6ヵ月~9か月と短期運用の案件が多く、期間中に2~3回に分けて、分配金が配布されるのも、出資者にとっては安心できる材料といえるでしょう。

賃貸型ファンドの中では想定利回りも高めですが、ファンド提供が2~3か月に1件ほどで、投資機会が少ないので、投資機会を気長にうかがえる方は会員登録して新着ファンド情報を待ってみてください。

少額から始められるため、投資初心者でもチャレンジしやすい不動産クラウドファンディングですが、年々事業者も増えており、どのサイトで始めればいいのか迷っている方も多いのではないでしょうか。今回は「みらファン」について、強みや注意点、実際に使[…]

| 運営元情報 | |

|---|---|

| 運営企業 | 株式会社みらいアセット |

| 資本金 | 100,000,000円 |

| 会社設立 | 2004年12月 |

| 本社 | 愛知県名古屋市西区牛島町6番1号 名古屋ルーセントタワー5F |

| 上場 | 非上場 |

ファンド種別 :既存物件ファンド

平均想定利回り:約6.2%

平均募集金額 :約3,600万円/件

累計調達金額 :約14.3億円

累計案件数 :16件

償還実績数 :10件

元本割れ :0件

COZUCHI(コズチ)

画像引用元:COZUCHI公式サイト

★累計調達額がNo.1の不動産クラウドファンディングサービス

★土地の取得・再開発に強みがあり配当利回りUPの可能性アリ

★透明性のあるファンド情報や丁寧で分かりやすいファンド解説

| 期待収益性 | 3.5 |

| 投資機会 | 5.0 |

| 物件特性 | 2.5 |

| 企業信頼基盤 | 4.0 |

| リスク抑制施策 | 3.0 |

| 総合 | 3.6 |

COZUCHI(コズチ)は全不動産クラウドファンディングサービスの中で、募集金額合計、累計調達額がNo.1を誇るサービスです。

土地の取得・再開発を行う大型案件が多く、1件あたりの募集金額が大きいことに加え、月間1~2本の案件提供があるため、投資機会が非常に恵まれており、だれでも取り組みやすいのがポイントです。

ただし、開発事業は通常の賃貸物件や売却物件に比べて、リスクが増えますが、その分リターンが大きくなる可能性があります。

COZUCHIではこれらの案件に対して、募集段階から丁寧な計画・概要説明も記載されていますので、しっかりとご確認の上、投資するかどうか検討してみてください。

少額から始められるため、投資初心者でもチャレンジしやすい不動産クラウドファンディングですが、年々事業者も増えており、どのサイトで始めればいいのか迷っている方も多いのではないでしょうか。今回はCOZUCHI(コヅチ)について、強み[…]

| 運営元情報 | |

|---|---|

| 運営企業 | LAETOLI株式会社 |

| 資本金 | 100,000,000円 |

| 会社設立 | 1999年05月 |

| 本社 | 東京都港区北青山二丁目5番8号 青山OM-SQUARE4階 |

| 上場 | 非上場 |

ファンド種別 :既存物件ファンド/開発型ファンド

平均想定利回り:約7.7%

平均募集金額 :約6.1億万円/件

累計調達金額 :約917億円

累計案件数 :134件

償還実績数 :95件

元本割れ :0件

キャンペーン情報

COZUCHIでは無料の会員登録で「2000円分」のAmazonギフト券がもれなくもらえるキャンペーンを実施しています!

このお得な機会に公式サイトにて会員登録と案件のチェックをどうぞ!

みんなの年金

画像引用元:みんなの年金 公式サイト

★全案件が想定利回り8%に設定

★2か月ごとの配当を実施

★ファンド組成機会が多い

| 期待収益性 | 4.5 |

| 投資機会 | 3.5 |

| 物件特性 | 3.5 |

| 企業信頼基盤 | 3.0 |

| リスク抑制施策 | 3.0 |

| 総合 | 3.5 |

「みんなの年金」は、複数物件をまとめたバルク型ファンドによって、全案件に対して想定利回り8%になるよう設計されたサービスです。

高い水準の想定利回りに加えて、サービス開始から約4年で70件近くの償還実績もあるため、口コミなど投資家からの評判も高いです。

より詳しい解説は以下の記事もご覧ください。

少額から始められるため、投資初心者でもチャレンジしやすい不動産クラウドファンディングですが、年々事業者も増えており、どのサイトで始めればいいのか迷っている方も多いのではないでしょうか。今回は「みんなの年金」について、強みや注意点、実際に[…]

| 運営元情報 | |

|---|---|

| 運営企業 | 株式会社ネクサスエージェント |

| 資本金 | 100,000,000円 |

| 会社設立 | 2016年01月 |

| 本社 | 東京都港区新橋一丁目11番7号 新橋センタープレイス 3階 |

| 上場 | 非上場 |

ファンド種別 :既存物件ファンド

平均想定利回り:8%

平均募集金額 :約2,480万円/件

累計調達金額 :約29.3億円

累計案件数 :118件

償還実績数 :68件

元本割れ :0件

iRD(イルド)

画像引用元:iRD公式サイト

★高水準の劣後出資比率で安心感が高い

★約3ヶ月の短期運用が主流

★不動産投資のプロが見極めた投資物件

| 期待収益性 | 2.5 |

| 投資機会 | 1.5 |

| 物件特性 | 4.5 |

| 企業信頼基盤 | 4.0 |

| リスク抑制施策 | 4.5 |

| 総合 | 3.4 |

iRD(イルド)は不動産投資で多くの実績を持つJRD株式会社が運営するサービスです。

想定利回りはやや低いものの、非常に高い劣後出資比率や短期運用ということもあり、その安全性の高さから投資家からの評価も高くなっています。

こうした実績やファンド設計から「安定性・安全性」を重視する投資家にはオススメのサービスとなっています。

少額から始められるため、投資初心者でもチャレンジしやすい不動産クラウドファンディングですが、年々事業者も増えており、どのサイトで始めればいいのか迷っている方も多いのではないでしょうか。今回はiRD(イルド)について、強みや注意点[…]

| 運営元情報 | |

|---|---|

| 運営企業 | JRD株式会社 |

| 資本金 | 100,000,000円 |

| 会社設立 | 1997年05月 |

| 本社 | 東京都渋谷区神宮前6-12-20 J6Front 7階 |

| 上場 | 非上場 |

ファンド種別 :既存物件型

平均想定利回り:約4.5%

平均募集金額 :約1,670万円/件

累計調達金額 :約2.4億円/件

累計案件数 :14件

償還実績数 :13件

元本割れ :0件

不動産クラウドファンディングのリスク

不動産クラウドファンディングへ投資を行う際には、きちんと投資するリスクも理解しておく必要があります。

・運営事業者の倒産リスク

・評価額変動リスク

特に不動産クラウドファンディングにおける代表的なリスクは「元本毀損リスク」です。

事業者が販売する不動産クラウドファンディングの不動産小口化商品は、不動産のプロが目利きした物件であり、一定以上の勝算があって商品化しているはずです。

しかし、不動産市場の大幅な変動や天災による被害、金融危機など突発的な外的要因により、不動産価値や金利が大きく下落することもあります。

その結果、不動産が想定通りに運用できなかったり、購入価格より低い価格で売却することとなると、いわゆる「売却損」が発生します。

このように運用で想定通りの利益が上がらなかったり、売却損が発生した場合、投資家への分配金がなくなるだけでなく、預けた資金も減額して返還(元本割れ)となり、投資結果がマイナスで終わることあり得ます。

このように不動産クラウドファンディングは少額で投資できるとはいえ、一定のリスクは理解した上で投資を行う必要があります。

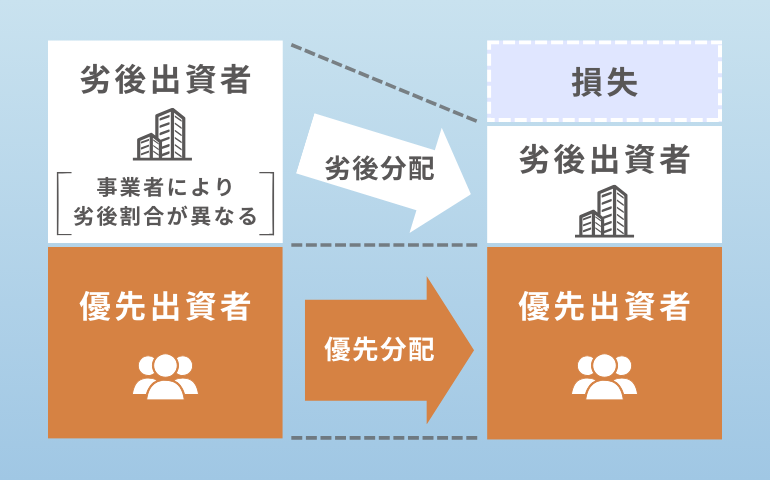

元本毀損リスクを軽減する「優先劣後システム」とは

元本毀損リスクに関しては、多くの不動産ファンドにて「優先劣後システム」が採用され、一定の損失までは事業者側にてカバーしてくれる仕組みが設置されています。

「優先劣後システム」では、投資家たちから出資(優先出資)だけでなく、サービス運営元自らも出資(劣後出資)を行い、不動産を購入・所有・運用していきます。そして万が一、対象不動産の売却損などが発生した際には事業者による劣後出資分から損失分をカバーし、投資家たちの優先出資分は守られる仕組みとなっています。(この制度は元本を保証するものではなく、劣後出資金額分まで損失をカバーするものとなっているため、万が一、それ以上の損失が発生した場合には優先出資である投資家の元本が毀損します。)

例えば、1,000万円の不動産のうち、800万円分は投資家たちから資金(優先出資)を集め、200万円分を事業者が資金を出資(劣後出資)した際、仮に不動産の売却によって100万円の損失が発生したとしても、その損失は事業者の劣後出資200万円から被るため、投資家たちからの出資金は出資時と同じ金額が返還されます。

なお、元本保証ではないので、上記の例にて損失額が200万円を超えて発生した場合は、損失額の一部が投資家たちの優先出資から差し引かれ、元本毀損に至ることもあります。

※2024年4月時点では、この「優先劣後システム」のおかげもあり、これまで元本毀損した事例はございません。

不動産クラウドファンディングは、投資家が少額から不動産に投資できる仕組みで、多くの場合「優先劣後システム」が活用されています。この仕組みは、投資家のリスクを抑え、安心して投資できる環境を提供することを目的としています。以下、[…]

不動産クラウドファンディングは儲かるのか?

「不動産クラウドファンディングはあまり儲からない」「仕組みが怪しい」「ポンジスキームなのでは?」といった声もしばしば見られます。

前提として、不動産クラウドファンディングを運営するサービスは、国土交通省の厳しい審査を通過した事業者のみが運営を許され、その後も国交省や協会などから監督・指導されながら運営を継続しています。

確かに制度上の課題として、税制面での優遇が少ないことや資金用途がブラックボックスになりがちといった部分は見られるものの、それらをサービス運営でカバーしようと努力している企業は数多くございます。

噂の真相などは以下の記事でも解説していますが、他にもSNSの口コミや他ブログなども参考に広く情報収集してみたり、各サービスごとに会員しか見れない情報もあるため、無料で会員登録してみることをオススメします。

不動産投資といえば、家賃収入による毎月の不労所得や土地の値上がりによる数千万~数億円の売却益など一攫千金の儲け話としてイメージされる一方で、多額の初期費用が必要だったり、管理が手間であるといったマイナス面や悪質な業者による勧誘などの[…]

まとめ

当編集部がオススメするサービスをご紹介させていただきました。

投資対象である不動産は価格が下落しずらいこともあり、安定していることから、不動産クラウドファンディングはこれまで株やFXを中心に活動していた投資家たちからも高い評価を受けています。

しかし、不動産も突発的な評価額の変化や大幅な下落もあります。投資ファンドの想定利回りのような表面的な情報だけでなく、物件や周辺情報、どのような運用方針、優先劣後システムがあるか等、詳しい情報から、投資対象のリスクやリターンを正しく理解できるように知識を蓄えることも非常に重要です。

当サイトではそのような投資家の方たちがより知識を深め、投資型クラウドファンディングを理解した上で投資いただけるよう様々なコンテンツをご用意しております。

ぜひとも他の記事やコンテンツもお楽しみください!

不動産クラウドファンディングサービスを一覧形式で網羅しました。※本掲載一覧は国土交通省が管轄する不動産特定共同事業法(不特法)に基づく電子取引業務を行う事業者・サービスに限り掲載しています。不動産クラウドファンディン[…]

融資型クラウドファンディング(ソーシャルレンディング)は、「お金を融資して利息で稼ぎたい投資家」と「お金を借りたい企業や人」とをネットを介して結び付けてくれる金融サービスです。2008年にスタートした比較的新しいサービスなの[…]

※本ページはプロモーションが含まれています

※本コンテンツは事業者の公式サイト情報をもとに当社見解などを加えた内容となっております。正確な商品・サービスの情報は公式サイトをご確認ください。なお、本記事は情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関するご判断は、公式サイトにて個別商品・リスク等の内容をご確認いただき、ご自身にてお願いいたします。