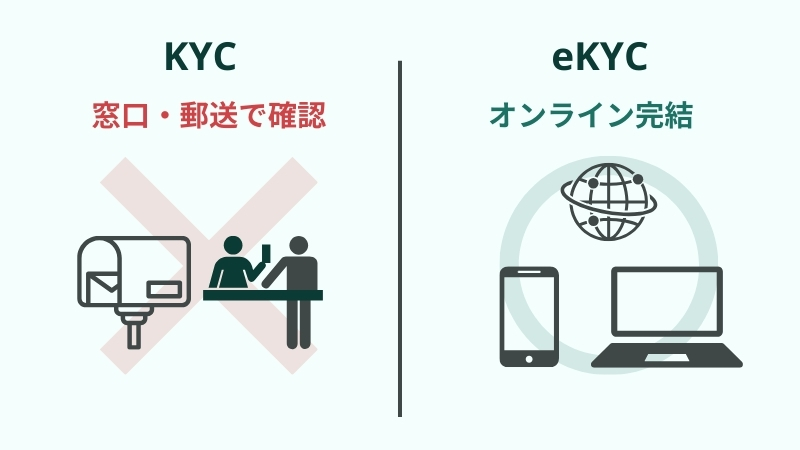

eKYCとは、Fintech時代の新たな本人確認の方法です。

従来の金融サービスにおける口座開設の際の本人確認は、書類提出など煩わしいステップを踏まなければなりませんでした。

しかし、eKYCを導入し、本人確認のプロセスをオンラインで完結させることで、投資家やアプリのユーザーだけではなく、サービス事業者にもメリットがもたらされます。

この記事では、eKYCの定義や登場してきた背景、仕組み、導入するメリットについて解説していきます。

eKYCとは

eKYC(Electronic Know Your Customer)は、金融機関やその他の規制対象の事業者が顧客の身元を確認するためのデジタルプロセスです。

従来のKYC(Know Your Customer)プロセスは、書類を窓口対応あるいは郵送にて直接提出すること顧客の身元を確認する手続きですが、eKYCはそのプロセスをオンラインで実施できるようにしたものです。

これにより、ユーザーの利便性が向上するだけでなく、事業者側にとっても、顧客管理の効率化や、時間・コストの削減が可能となります。

犯罪収益移転防止法について

「犯罪収益移転防止法律」、通称「犯収法」はテロリストや犯罪組織などへの資金供給を防止し、マネーロンダリングを撲滅するため、口座開設の際に厳格な本人確認を行うことを義務付けた法律です。

eKYCは、犯罪収益移転防止法への対応として導入されます。

犯罪収益移転防止法は、金融機関等、ファイナンスリース事業者、クレジットカード事業者、宅地建物取引業者、宝石・貴金属等取扱事業者、郵便物受取サービス業者、電話受付代行業者、電話転送サービス事業者、弁護士・弁護士法人、司法書士・司法書士法人、行政書士・行政書士法人、公認会計士・監査法人、税理士・税理士法人など、契約や取引にあたって本人確認を必要とする事業者が対象となります。(特定事業者)

犯収法に基づき、特定事業者には以下の義務が課せられています。

・法第6条 確認記録の作成・保存(7年間)

・法第7条 取引記録の作成・保存(7年間)

・法第8条 疑わしい取引の届出 司法書士等の士業を除く

・法第11条 取引時確認等を的確に行うための措置

・法第9条 コルレス契約締結時の厳格な確認

・法第10条 外国為替取引に係る通知

取引時の確認はもちろん、その際の記録も作成し保存しておくことが求められています。

しかし、特定事業者の行うすべての業務が犯罪収益移転防止法の対象となるわけではなく、対象となるのはあくまでも特定業務のみです。

例えば、クラウドファンディング事業者であれば、組合契約に基づき出資を募り、事業の運用・償還金の分配を行うという業務のみが犯罪収益移転防止法の対象となり、他の業務は対象となりません。

eKYCの仕組み

eKYCは、顧客の本人確認書類や生体情報(顔認証、指紋認証など)を活用して身元確認を行います。具体的な流れとしては、以下のステップが一般的です。

- 顧客情報の入力

顧客はオンライン プラットフォームで必要な個人情報を入力します。これには氏名・住所・生年月日・性別などが含まれます。 - 本人確認書類の提出

申請者は運転免許証やパスポート、住民票などの本人確認書類をアップロードします。この際、AIや機械学習を活用して、書類が本物であることを確認する技術が利用されていますこともあります。 - 生体認証

顧客は顔写真を撮影することで、書類と一致するか確認されます。このプロセスでは、AIによる顔認証技術が活用され、書類と照合されます。 - データ検証

提出された情報がシステムによって検証され、顧客の身元が確認されます。この際、オンラインデータベースや公的記録を参照することもあります。 - 承認または拒否

最後に、システムが情報を確認し、問題がなければ顧客のアカウントが承認されます。もし情報に不一致があれば、追加の確認が求められることもあります。

eKYCの5つの方式

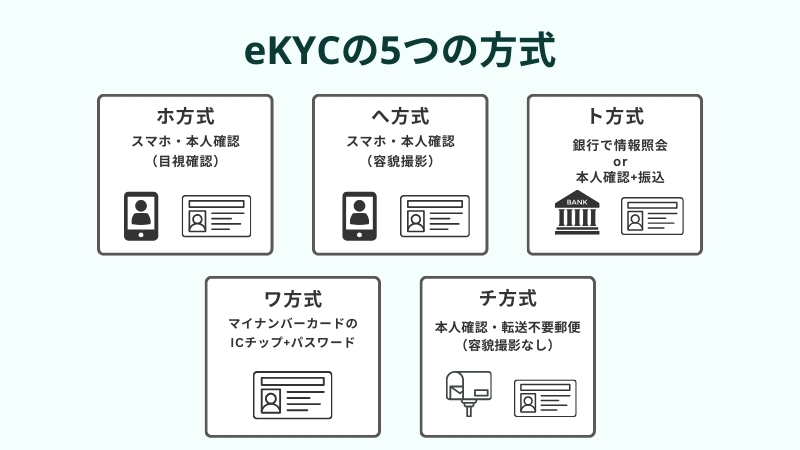

eKYCには、犯収法第6条1号1項に定められている本人確認要件(ホ)、(へ)、(ト)、(ワ)、(チ)の5つの方式があります。

この記事では、eKYCの5つの方式について解説していきます。

- (ホ)方式

eKYC方式「ホ」は、スマートフォンと本人確認書類があれば、いつでもどこでも手軽に利用できる主流の方法です。

必要となるのは、写真付き本人確認書類の写し画像1点と、本人の容貌を撮影した画像データ1点です。

運転免許証やマイナンバーカードなど、複数の書類に対応している点も特徴です。不正防止のためにライブネス判定や目視確認を行い、顔の動きなどを解析して不正を防ぎます。

さらに、スタッフが送信された画像と書類の証明写真を目視確認することで、不正利用を防ぎます。 - (へ)方式

eKYC方式「へ」では、運転免許証やマイナンバーカードのICチップ情報を読み取った後に容貌撮影を行うことで、本人確認をデジタルで実施させることができます。

情報の有効期限などを公的機関に問い合わせて認証証の真正性を確認し、目視確認が不要となるため、「ホ」よりも迅速に確認が完了します。 - (ト)方式

eKYC方式「ト」では、2つの方法で本人確認を行います。1つ目は、銀行に顧客情報を照会して本人確認書類と照合する方法です。

2つ目は、本人確認書類の画像やICチップ情報を受け取った後、事業者が顧客名義の口座に少額振込し、顧客が取引明細画像を送信する方法です。

セキュリティレベルは高いですが、利用シーンは限られています。 利用するには、顧客が銀行で本人確認を完了している必要があります - (ワ)方式

eKYC方式「ワ」では、マイナンバーカードに記録された署名用電子証明書を利用して本人確認を行います。

この証明書は、変更がないことを確認するために使用され、セキュリティリスクが少なく信頼性が高い方法です。

また、本人確認はICチップの読み取りとマイナンバーカードのパスワード入力の2ステップで完了するため、ユーザーにとって簡単な方法となっております。

ただし、マイナンバーカードを持っていない人には利用できませんが、普及が進むことで将来的に利用者数が増加することが予想されます。 - (チ)方式

eKYC「チ」では、本人確認書類の画像またはICチップ情報を読み取り、容貌撮影の代わりに転送不要郵便を送付する方法です。

転送不要郵便は、受け取り人が転居届を出しても、宛先に宛名人がいなければ、転送せず差出人に返送されるシステムの郵送方法です。

この方法では、容貌撮影を避けて本人確認を行うことができ、デバイスの不具合や容貌撮影に抵抗があるユーザーにも対応可能です。

eKYCを導入するメリット

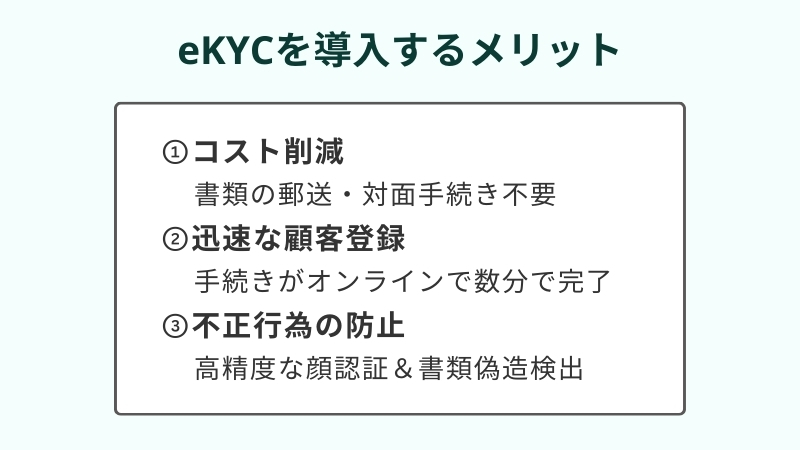

プラットフォーム運営者側のメリット

- コスト削減

書類の郵送や対面での手続きが不要になるため、運営コストが大幅に削減されます。 - 迅速な顧客登録

手続きがオンライン上で数分で完了するため、スムーズな登録手続きにより、登録者数増加が期待できます。 - 不正行為の防止

AI技術による高精度な顔認証や書類偽造検出により、不正な登録を排除できます。

ユーザー側のメリット

- 手続きの簡略化

短時間で登録が完了し、どこからでも手続きを進められるため利便性が高いです。 - 透明性の向上

プラットフォームが信頼できるかどうかを、迅速かつ明確に確認できます。

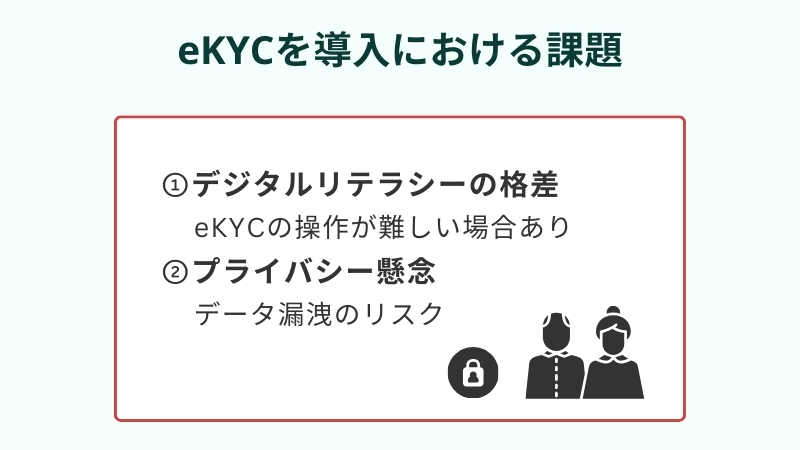

eKYC導入における課題

- デジタルリテラシーの格差

高齢者やテクノロジーに不慣れな人にとって、eKYCの操作が難しい場合があります。 - プライバシー懸念

顔認証データや本人確認書類がオンラインで扱われるため、データ漏洩のリスクが問題視されています。

不動産クラウドファンディングで広がるeKYC

不動産クラウドファンディングとは

複数の個人投資家が少額ずつお金を出し合い、不動産プロジェクト(マンションやオフィスビル、商業施設の開発や運営)への資金提供を行います。

この資金を元に、不動産開発業者や運営者がプロジェクトを進め、最終的に利益が得られた場合、その一部が投資家に還元されます。

インターネット上で少額から取り組める不動産投資として注目を集める「不動産クラウドファンディング」いまさら聞けない基本的な仕組みやメリット、実際に取り組む上で見極めなければならないポイントまで詳しく解説してまいります。不動[…]

不特法 電子取引には本人確認が必須

近年、インターネットを通じた電子取引が急速に普及しています。これに伴い、個人や法人の取引に関するセキュリティや信頼性の向上が重要な課題となっています。

特に、不特法(特定商取引法)に基づく電子取引においては、本人確認が義務化されていることが大きなポイントです。

電子取引は、インターネットを介した商品やサービスの購入、契約の締結を指し、これにより消費者は24時間いつでも取引が可能となります。

しかし、インターネット上の取引は、消費者と事業者の双方が顔を合わせることなく行われるため、信頼性の確保が課題となります。

そこで、不特法では、電子取引においても本人確認を義務付けることにより、取引の安全性を高めようとしています。

ユーザーの利便性が高いワ方式がオススメ

ワ方式はマイナンバーカードのICチップにあらかじめ付与された公的個人認証を読み取り、公的個人認証局に有効性を問い合わせて本人確認する方法です。

公的個人認証局とは、マイナンバーカードの電子証明書を発行する認証局です。地方公共団体情報システム機構(J-LIS)がマイナンバーカードの公的個人認証局として機能しています。

特にデジタル化が進む社会において、信頼性の高い本人確認手法はますます重要となります。

また、他の方式に比べて少ないステップで完了することから利便性が向上し、その結果ユーザーの離脱率が低下することが期待されます。

このような理由から、ワ方式はその一翼を担い、さまざまな分野での利用拡大が期待され今後さらに広がると予想されます。

今後の展望

不動産クラウドファンディングにおけるeKYCの重要性は今後ますます高まると予想されます。

法改正や技術進化に伴い、本人確認の精度と利便性はさらに向上するでしょう。

また、eKYCを導入することで投資家層が広がり、不動産クラウドファンディング市場全体の拡大が期待されます。

プラットフォーム運営者は、ユーザー体験の向上とセキュリティ強化を両立させるため、ホ方式とワ方式を適切に組み合わせたシステム設計を検討すべきです。

不動産クラウドファンディングとeKYCは、投資の民主化と安全性向上に寄与する重要な要素です。これからの市場成長のカギを握る存在として、今後も進化を続けるでしょう。